锂离子电池

锂离子电池产业链

体系成熟完整,专业化程度高

上游

代表企业:

锂矿:天齐锂业 、赣锋锂业

锰矿:湘潭电化

镍矿:华友钴业

钴矿:华友钴业

碳酸锂:雅化集团、江特电机

中游

1)正极材料、负极材料、电解液、隔膜四大材料与其他辅材

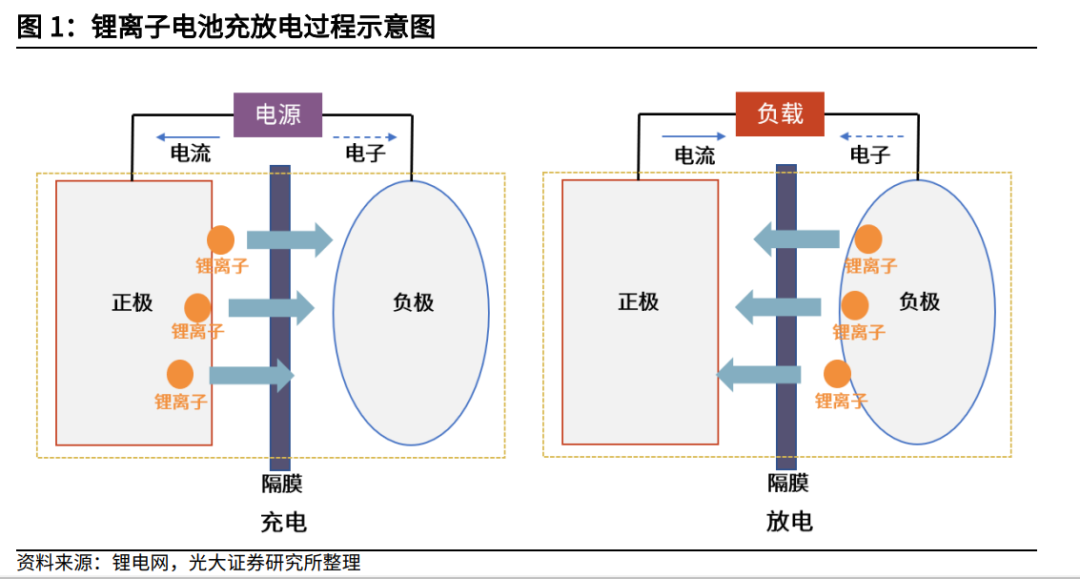

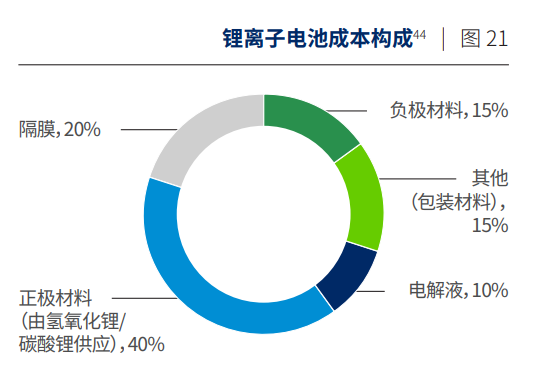

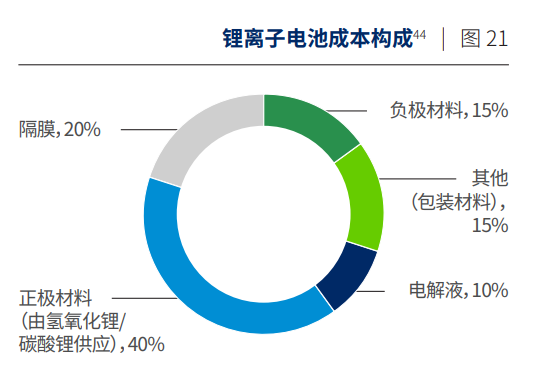

正极材料:锂离子电池通过正极出现的锂离子在负极碳材中的嵌入与迁出来实现电池的充放电过程,正极材料在锂离子电池四大材料中占据最为核心的地位,对电池的能量密度、循环寿命和倍率性能等综合性能至关重要,其成本占锂离子电池成本的40%-45%,决定了电池整体成本的高低。

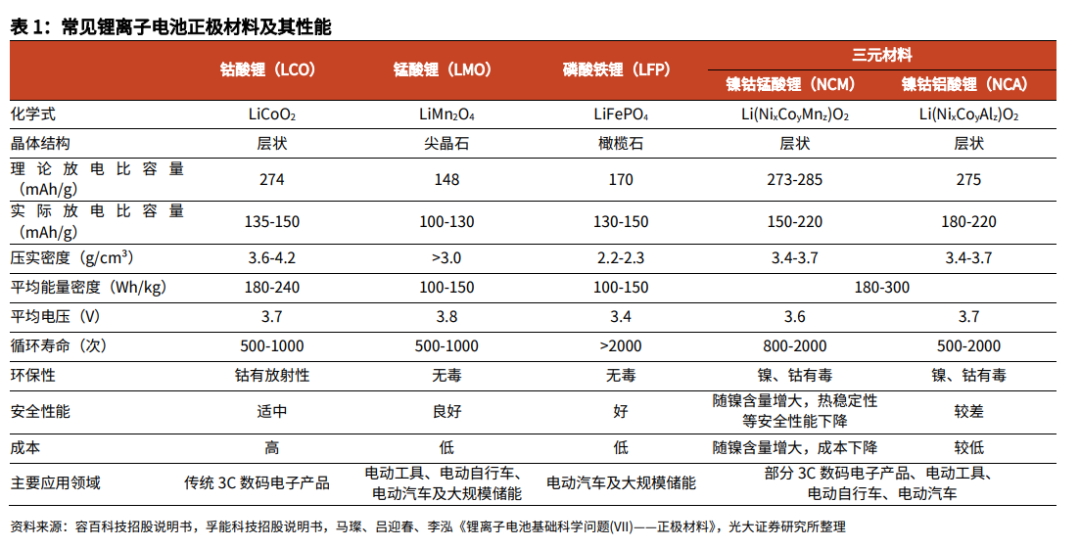

正极材料主要分为钴酸锂(LCO)、锰酸锂(LMO)、磷酸铁锂(LFP)、三元(NCM/NCA)等,在性能特征与应用领域方面各有差异:

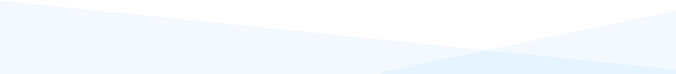

正极材料出货结构方面,受消费电池增速放缓影响,主要应用于3C数码领域的钴酸锂市场占比逐步下滑;在电动车市场高速增长驱动下,磷酸铁锂与三元正极材料合计市场份额由2020年的70%提升至2021年的81%,其中磷酸铁锂市场占比由24%上升到43%,三元市场占比则略微下滑。

根据GGII预测,2022年铁锂材料新产能投放将超80万吨,在动力和储能需求带动下成为市场主流;三元正极材料新产能投放将超40万吨,高镍、无钴以及高电压化为技术演进方向。

代表企业:德方纳米、正当科技、道氏技术、天力锂能、格林美、长远锂科、振华新材、芳源股份、中位股份

负极材料:负极在电池中起储锂作用,对电池循环性能有直接影响,成本占比10%左右。目前的主流材料包括人造石墨、天然石墨等,其中人造石墨的综合性能最优,占据负极材料的市场主流地位。

代表企业:杉杉股份、翔丰华、中科电气

硅碳负极在提升能量密度方面具备优势,有望成为未来负极材料演变方向。

电解液:电解液在锂电池正、负极之间起到传导离子的作用,是锂离子电池获得高电压、高比能等优点的保证。

电解液影响电池的能量密度、循环寿命、安全性等综合性能,一般由高纯度的有机溶剂、电解质锂盐、必要的添加剂等原料,在一定条件下、按一定比例配制而成。

代表企业:天赐材料、石大胜华、多氟多、瑞泰新材、新宙邦

隔膜:隔膜的主要作用是使电池的正、负极分隔开来,防止两极接触而短路,此外还具有能使电解质离子通过的功能。

隔膜的性能决定了电池的界面结构、内阻等,直接影响电池的容量、循环以及安全性能。锂电池电解液为有机溶剂体系,因而需要有耐有机溶剂的隔膜材料,一般采用高强度薄膜化的聚烯烃多孔膜。

代表企业:恩捷股份、中材科技、星源材质、沧州明珠、

2)锂离子电芯:锂离子电芯厂商使用上游材料厂商提供的正负极材料、电解液和隔膜,生产出不同规格、不同容量的锂离子电芯产品。电芯在锂电池模组成本构成中占比超过60%,被视为锂电池的“心脏”。

3)锂电池模组:由锂离子电芯、电源管理系统、精密结构件及辅料等构成,是手机、便携式电脑、智能硬件等消费类电子产品和新能源汽车的必需基础元器件之一。

锂电池模组及PACK是将电芯加工成电池的过程,电池模组厂商根据下游客户产品的不同性能、使用要求选择不同的锂离子电芯、电源管理系统方案、精密结构件、制造工艺等,进行锂电池模组的设计与生产。

下游

下游:电池产品最终可应用于

1.消费电子领域(智能手机、平板电脑、智能手环等)

代表企业:苹果、小米集团、联想集团、三星

2.动力领域(电动自行车、电动汽车等)

代表企业:特斯拉、比亚迪、大众汽车、上汽集团

3.储能领域(电网、数据中心、5G基站等)

代表企业:华电集团、国电集团、三峡集团、华能集团

锂离子电池回收利用:在电池使用寿命届满或报废后,可对废旧电池中的三元材料、磷酸铁锂、石墨等材料进行加工再生,使上述材料在电池产业中实现循环。主要途径包括火法、湿法冶金工艺以及固相电解还原技术等。

代表企业:芳源环保、邦普循环、华友钴业、格林美

锂离子电池储能核心器件创新企业

图源:PowerLab

图源:PowerLab

未来展望

本文参考资料:PowerLab、消费电池巨头的动力储能成长之路、网络等

储能产业交流群

2021年全球电化学储能装机规模21.1 GW。其中,锂离子电池93.9%;铅蓄电池2.2%;钠基电池2.0%;液流电池1.2%;超级电容器0.2%;其它0.5%。到2025年,预计电化学储能增量将达到12GW/年,累计装机约40GW。在储能产业链中,各种电化学储能技术、新材料、先进制造设备、储能配套设施等都迎来了爆发式增长的机会。为促进储能产业行业交流,艾邦特建有“储能产业交流群”,欢迎业内人员加入。

艾邦储能

更多储能资讯

扫码关注

原文始发于微信公众号(艾邦储能与充电):锂离子电池产业链详解